アフィリエイトで確定申告が必要なケース

アフィリエイトで収入があると、確定申告が必要な場合があります。

本ページでは、確定申告が必要なケース、確定申告しなくて良いケースを説明します。

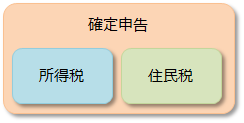

確定申告とは

確定申告は、所得税額を確定させるための自己申告で、毎年2月16日〜3月15日の間に行います。前年1月〜12月の収入などを記載した確定申告書を税務署に提出し、計算した税額を税務署に直接納めるか金融機関などを通じて納めます。

確定申告を行うと、住民税も申告となり、確定申告した年の6月に納税通知書が送付されて来ます。納税通知書の記載に従って、6月、8月、10月、翌年1月の4回に分けて納めますが、一度に納めることもできます。

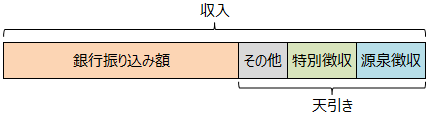

給与や年金から天引きされている場合は、所得税や住民税を別途納める必要はありません。この天引きを所得税では源泉徴収、住民税では特別徴収と言います。

源泉徴収や特別徴収されていても、アフィリエイトで副収入がある場合、確定申告を行って増えた所得分の税金を納めないといけない可能性があります。

確定申告が必要なケースと不要なケース

アフィリエイト収入がある場合、確定申告の必要性は以下で場合分けされます。

- 給与所得などで源泉徴収されている場合

- アフィリエイトで20万円を超える所得があると、確定申告が必要です。

- パートなどで源泉徴収されていない場合

- 合計の所得によって変わります。

- アフィリエイト収入だけの場合

- 48万円を超えると、確定申告が必要な可能性があります。

次からは、詳しく説明します。

収入と所得

所得税は収入ではなく、所得に対して課税されます。所得は、収入から経費を差し引いた額で、以下の式で表せます。

所得 = 収入 - 経費

例えば、アフィリエイトで年間50万円の収入があって、経費に10万円かかった場合、所得は40万円です。経費には、サーバーのレンタル費用やドメインの費用など、収入を得るためにかかったお金を計上できます。食費など、収入に関わらない費用は経費として認められません。

課税所得

課税所得とは、所得に対して所得控除を差し引いた課税対象となる所得です。

課税所得 = 所得 - 所得控除

つまり、年間の収入から経費を差し引いて、さらに所得控除を差し引いた額が課税対象となります。課税所得は1,000円未満は切り捨てです。

所得控除には一律48万円(所得2,400万円以下の場合)を差し引く基礎控除、医療費控除、生命保険料控除、障害者控除、配偶者控除、扶養控除などがあります。これらの控除は、人それぞれの事情に鑑みて税負担を軽減する目的で設けられています。

給与所得などで源泉徴収されている場合

給与所得などで源泉徴収されている場合、アフィリエイトでの所得が20万円を超えると、確定申告が必要です。

この場合、計算不要で明確です。

これは、公的年金受給者でも同じです。年金以外で20万円を超える所得があると、確定申告が必要です。

パートなどで源泉徴収されていない場合

パートやアルバイトなどの収入があって、別にアフィリエイト収入がある場合は、合計の収入から課税所得の算出が必要です。

例えば、パート収入が60万円でアフィリエイト収入が50万円あったとします。また、アフィリエイトでかかった経費は10万円とします。

この場合、パート収入では給与所得控除の55万円が経費として認められます。このため、課税所得の計算は以下になります。

-3万円 = 60万円 + 50万円 - 55万円 - 10万円 - 48万円

48万円は、基礎控除です。他の控除もあれば、さらにマイナスされます。この例では、課税所得がマイナスなので確定申告は不要です。

もう1つの例です。パート収入が60万円でアフィリエイト収入が100万円あったとします。また、アフィリエイトでかかった経費は10万円とします。

計算式は、以下です。

47万円 = 60万円 + 100万円 - 55万円 - 10万円 - 48万円

課税所得が1,000円以上のため、確定申告が必要です。

アフィリエイト収入だけの場合

アフィリエイト収入だけの場合、基本的な考えはパートなどで源泉徴収されていない場合と同じです。専業主婦(専業主夫)で、アフィリエイト収入がある場合もこのパターンです。

例えば、アフィリエイト収入が50万円あって、経費は10万円とします。この場合の課税対象の計算は、以下です。

-8万円 = 50万円 - 10万円 - 48万円

48万円は、基礎控除です。他の控除もあれば、さらにマイナスされます。この例では、確定申告は不要です。

もう1つの例です。アフィリエイト収入が100万円あって、経費は10万円とします。計算式は、以下です。

42万円 = 100万円 - 10万円 - 48万円

課税所得が1,000円以上のため、確定申告が必要です。

住民税について

確定申告しなくていいケースでも、住民税は収めないといけないケースがあります。

まず、住民税が非課税になるケースとして、以下があります(東京23区の場合)。

- 控除対象配偶者や扶養親族がいない場合

- 年間45万円以下の所得であれば、住民税を納める必要はありません。

- 控除対象配偶者や扶養親族がいる場合

- 所得が35万円 × (本人+配偶者と扶養親族数) + 31万円 以下であれば、住民税を収める必要はありません。

給与所得などで源泉徴収されている場合、アフィリエイト所得が20万円以下だと確定申告は不要と説明しました。しかし、給与との合計で上記を超える所得がある場合、別途申請して住民税を払わないといけないということです。

また、源泉徴収されていない場合でも、所得の合計が上記を超えると住民税を払う必要があります。

上記の45万などの数字は東京23区内の場合で、市町村によって少し変わります。例えば、パートと他の所得合計が45万円ではなく、38万円で住民税を納める必要が出てきたりします。また、未成年やひとり親などの場合でも変わります。

住民税の申告は、各自治体のホームページなどで申告書をダウンロードして記載する、パソコンで申告書を作成するなどして提出します。

配偶者控除について

配偶者控除は、配偶者の所得が少ない場合の所得控除です。

配偶者控除額は、所得が900万円を超えると徐々に下がって、1,000万円を超えると控除が無くなります。

| 本人の所得 | 控除額(配偶者70歳未満) | 控除額(配偶者70歳以上) |

|---|---|---|

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

| 1,000万円超 | 無し | 無し |

サラリーマンなどで900万円前後の所得がある方は、アフィリエイトで収入が増える場合に留意しておく必要があります。

また、本人ではなく配偶者が配偶者控除を受けている場合、自身の所得が48万円を越えると所得に応じて控除額が下がる配偶者特別控除に変わります。さらに、所得が133万円を超えると、配偶者特別控除もなくなります。つまり、本人だけでなく、配偶者側の税額にも影響が出ます。

参考文献

以下は、本ページを書く際、参考にした国税庁や東京都などのページです。

参考:No.1900 給与所得者で確定申告が必要な人|国税庁

上記ページには、確定申告をしなければいけない人として、1か所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

と説明があります。

上記ページには、平成23年分以後は、その年において公的年金等に係る雑所得を有する居住者で、その年中の公的年金等の収入金額が400万円以下であり、かつ、その年分の公的年金等に係る雑所得以外の所得金額が20万円以下である場合には確定申告の必要はありません。

と説明があります。

「6 個人住民税の非課税」に、住民税が非課税になるパターンが説明されています。

参考:大阪市:給与所得以外の所得が20万円以下の場合の個人市・府民税の申告は

確定申告が不要でも、住民税の申告が必要なケースが説明されています。

配偶者控除の金額と、配偶者特別控除の適用を受けられる配偶者の所得金額について説明されています。

次のページ「所得税の計算方法」